David Eben lo dijo mejor cuando dijo: «La volatilidad no es el riesgo que nos preocupa». Nos preocupamos por evitar una pérdida permanente de capital». Por eso, el dinero inteligente sabe que la deuda suele ser un factor muy importante a la hora de evaluar el riesgo de una empresa. Principalmente, Enel Generación Chile S.A (SNSE:ENELGXCH) tiene deuda. Pero la pregunta más importante es: ¿cuánto riesgo crea esa deuda?

¿Qué riesgo trae la deuda?

En términos generales, la deuda se convierte en un problema real sólo cuando una empresa no puede pagarla fácilmente reuniendo capital o su propio flujo de caja. En última instancia, si la empresa no puede cumplir con sus obligaciones legales de pagar la deuda, los accionistas pueden quedarse sin nada. Aunque no es muy común, a menudo vemos empresas endeudadas diluyendo permanentemente a sus accionistas porque los prestamistas las obligan a obtener capital a precios desfavorecidos. Por supuesto, la ventaja de la deuda es que a menudo representa capital más barato, especialmente en una empresa que tiene la capacidad de reinvertir con una tasa de rendimiento más alta en lugar de dilución. El primer paso para considerar el nivel de deuda de una empresa es considerar su efectivo y su deuda juntos.

Consulte nuestro último análisis para Enel Generación Chile

Entonces, ¿cuál es la deuda neta de Generación Chile?

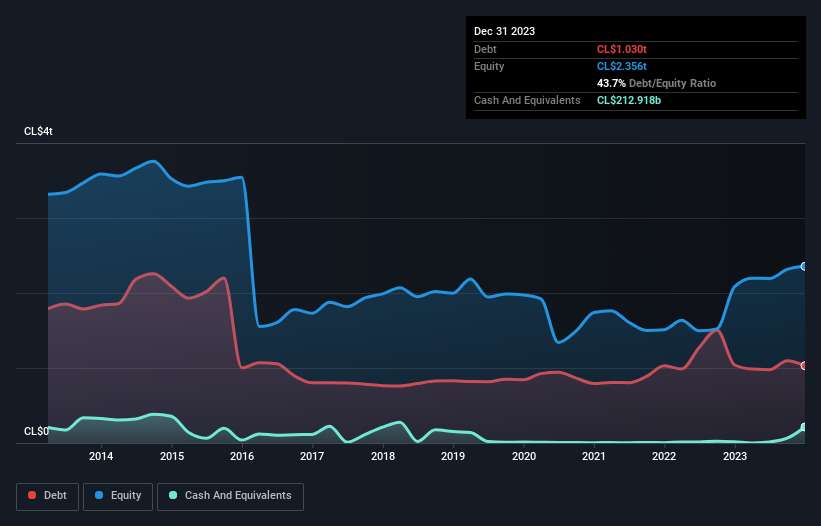

Como se puede ver a continuación, Enel Generations Chile tenía CL$1,03b de deuda a diciembre de 2023, igual que el año anterior. Haga clic en el gráfico para obtener más detalles. Sin embargo, también tenía CL$212,9 mil millones en efectivo, por lo que su deuda neta era de CL$817,5 mil millones.

Entonces, ¿qué tan saludable es el balance de Generación Chile?

Del balance más reciente podemos ver que Enel Generations Chile tiene CL$1,37b en préstamos entrantes dentro de un año y CL$910,6b en préstamos vencidos más allá de ese año. Esto lo compensó con CL$212,9b y CL$1,34b en cuentas por cobrar dentro de 12 meses. Por lo tanto, sus pasivos superan su efectivo y sus cuentas por cobrar (a buen plazo) en CL$ 721,1 mil millones.

Enel Generación Chile tiene una capitalización de mercado de CL$2,72b, por lo que podría recaudar efectivo para reparar su balance si fuera necesario. Pero está claro que sin duda tendremos que examinar si su deuda puede gestionarse sin dilución.

Medimos la carga de deuda de una empresa dividiendo su deuda neta antes de intereses, impuestos, depreciación y amortización (EBITDA) para calcular con qué facilidad se calculan sus ganancias antes de intereses e impuestos (EBIT). Costo (cobertura de intereses). La ventaja de este enfoque es que tomamos en cuenta tanto el monto absoluto de la deuda (con deuda neta a EBITDA) como los costos de intereses reales asociados con esa deuda (con su tasa de interés).

La deuda neta de Enel Generación Chile es 1,2 veces el EBITDA, lo que sugiere que puede aumentar el apalancamiento sin sudar mucho. Y significativamente, a pesar de la deuda neta, ganó más intereses de los que pagó en los últimos doce meses. Así que no hay duda de que esta empresa aceptará el préstamo mientras esté frío como un pepino. Pero la mala noticia es que Enel Generación Chile ha experimentado una caída del EBIT del 20% en los últimos doce meses. Si ese ritmo de disminución de los ingresos continúa, la empresa podría encontrarse en una situación difícil. El balance es el área en la que debe centrarse al analizar el préstamo. Pero son las ganancias de Generación Chile las que afectarán el aspecto del balance en el futuro. Si está interesado en obtener más información sobre sus ganancias, puede que valga la pena consultar este gráfico de la tendencia de sus ganancias a largo plazo.

Pero incluso nuestra consideración final es importante, porque una empresa no puede pagar su deuda con ganancias en papel; Necesita dinero contante y sonante. Por lo tanto, necesitamos ver claramente si ese EBIT genera el correspondiente flujo de caja libre. En los últimos tres años, Enel Generación Chile registró un flujo de caja libre del 51% de su EBIT, lo que proporcionó un flujo de caja libre excluyendo intereses e impuestos. Este flujo de caja libre coloca a la empresa en una buena posición para pagar la deuda a tiempo.

Nuestra visión

La tasa de crecimiento del EBIT de Enel Generación Chile y el nivel de pasivos totales pesan fuertemente en nuestra valoración. Pero su hoja de tasas de interés cuenta una historia muy diferente y sugiere cierta reacción. Viendo todos los ángulos mencionados anteriormente, nos parece que Enel Generación Chile es una inversión un tanto arriesgada por su endeudamiento. No todos los riesgos son malos porque pueden aumentar las ganancias del precio de las acciones si pagan, pero este riesgo crediticio debe tenerse en cuenta. No hay duda de que aprendemos mucho sobre la deuda a partir del balance. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Por ejemplo, encontramos 1 señal de alerta para el Chile generacional Debes tener cuidado antes de invertir aquí.

Después de todo, si está más interesado en una empresa de rápido crecimiento, consulte nuestra lista de acciones con crecimiento de efectivo neto sin demora.

La valoración es complicada, pero nosotros ayudamos a que sea fácil.

Descubrir Enel Generación Chile Puedes estimar más o menos consultando nuestro análisis detallado, que incluye: Estimaciones de valor razonable, riesgos y advertencias, dividendos, transacciones internas y salud financiera.

Consulta el análisis gratuito

¿Tiene algún comentario sobre este artículo? ¿Preocupado por el contenido? Mantente en contacto Directamente con nosotros. Alternativamente, envíe un correo electrónico al equipo editorial (arroba) Simplywallst.com.

Este artículo de Simply Wall St es genérico. Solo proporcionamos comentarios basados en datos históricos y pronósticos de analistas utilizando una metodología imparcial y nuestros artículos no constituyen asesoramiento financiero. No es una recomendación para comprar o vender acciones y no tiene en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle análisis enfocados a largo plazo impulsados por datos fundamentales. Tenga en cuenta que nuestro análisis no tiene en cuenta los anuncios recientes de empresas sensibles al precio ni el contenido de calidad. Val St no tiene ninguna posición en ninguna de las acciones mencionadas.